2. 目前市场对美联储加息并无恐慌

2年前的“削减恐慌”是因为害怕美联储紧缩货币政策而引起,但现在市场对于美联储升息的预期心理却一再降低。根据芝加哥商品交易所追踪联邦基金利率期货合约算出的FedWatch 利率指标,目前美联储最可能首度升息的时间是今年12月,是相当鸽派的看法。

LPL Financial 固定收益及投资策略师Anthony Valeri 认为,这是至今最温和的紧缩讯号,所以债券市场此轮抛售并非因为对于美联储升息的恐惧;加上缺乏经济面的导火线,因此卖压应该是来自投资部位调整。

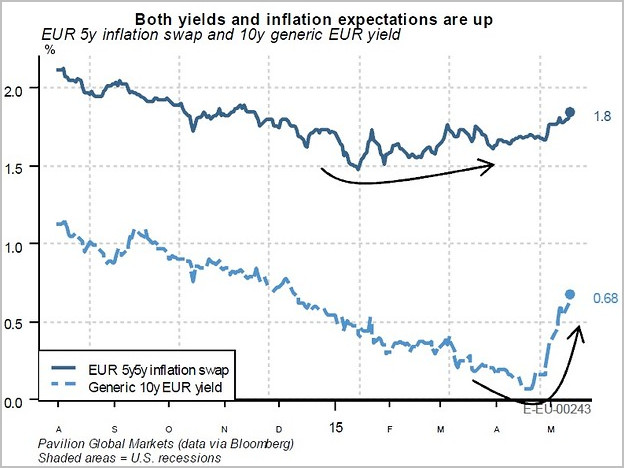

3. 此轮由德国领跌

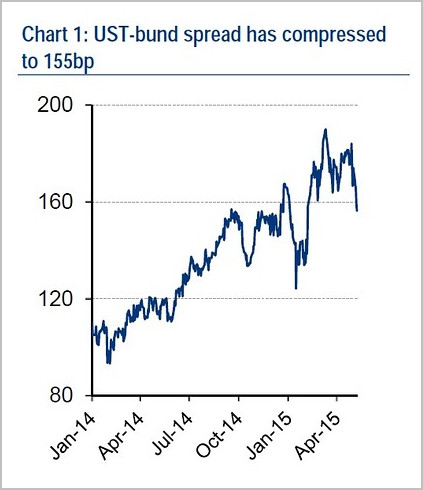

美国银行发布报告指出,2 年前的“削减恐慌”是美国国债价格先跌,德国国债再跟进,而这也是较常发生的情况。但今年却是德国国债收益率先涨,引发全球风险溢酬升高,才牵动美国国债收益率上扬,显示这次国债抛售潮是欧洲造成的。

美银认为,如果全球国债抛售是美国引起的,市场反应的次序应该和2013年相同。

美银补充,通常美联储加息后,美国十年期国债和德国十年期国债收益率差值会增加,降息时会下降,这也证明了2 年前的国债跌势是美债冲击到德债。然而此轮抛售中,该差值实际上下降了,暗示这次是美债跟随德债波动。

加拿大华人网 http://www.sinoca.com/