Marc Touati

法国市场分析师Marc Touati本月14日预言,今年秋天金融市场将再度崩盘,因为根据近期历史经验,每7年就会爆发一次重大危机。

独立顾问公司ACDEFI创始人暨畅销作家Touati接受法国JDD采访时指出,这个循环从1973年开始,当年爆发第一次石油危机,到了1980年爆发了第二次石油危机,接着在1994年爆发债市大屠杀,之后在2001年911事件造成股市大跌,最后在2008年则是雷曼兄弟破产。

Touati表示,这个时间周期的巧合令人不得不信。尤其是过去几周股票及债券市场发展与经济现实脱离的程度,显然泡沫正在成形。因此他预言,全球股市及债市今年9-10月将崩盘;而令他担忧的是,届时全球央行恐怕已没有刺激经济的能力。

Touati 说,当今全球股市与经济实质面相较价格高太多,这全都因为欧洲央行(ECB)将大量流动性倒入市场;但其实经济基本面尚未恢复正常运作,扩张速度并无法合理解释股价如此高涨。如今的问题是,当今年秋天爆发危机,欧洲已经没有反击的弹药,无疑没办法再用量化宽松(QE)来刺激经济。

[推荐阅读]

全球债市大溃败 “削减恐慌”2.0已爆发?

最近的全球债券市场抛售已令投资者害怕2013年的“削减恐慌(taper tantrum)”可能正要历史重演。当时的美联储主席伯南克只是暗示美联储即将削减债券购买后,全球债券市场陷入恐慌,政府债券遭受重创,短短4个月债券收益率暴涨。如今美联储加息时刻将至,taper一词再度火了起来。

债市投资者们还有印象吗?2013年“削减恐慌”造成的结果是,2013年五月至九月初,美国10年期国债收益率在5至9 月初间飙升140 个基点,德国10年期债券收益率也跟着大涨80 个基点,日本10年期债券收益率同样上升20 个基点。而今年4 月中以来,德、美、日10 年期债券收益率则已分别劲扬了60、40 及15 个基点。

究竟今日的债券市场大逃杀,是否就是“削减恐慌二部曲”?

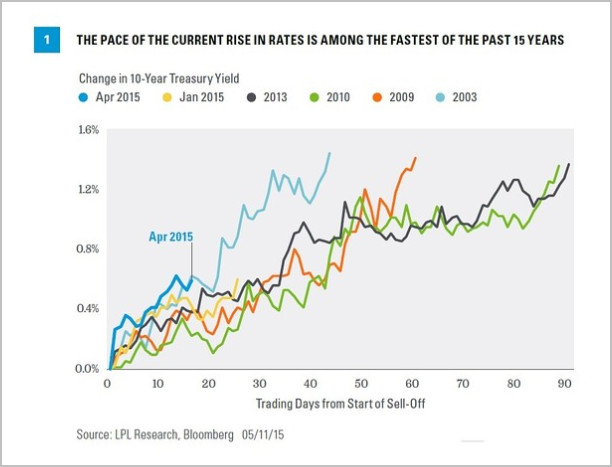

已有分析师指出,某方面来说,近期债市抛售潮比2013 年的债券恐慌还糟糕。LPL Financial 便在报告中写到,以目前的债券溃败速度来看,今年的债市境况比当年的“紧缩恐慌”还凶猛,但强度还没达到那么大。

该报告总结过去15年出现的主要债券回调,结果表明今年回调是其中最快的,几乎达到2003 年房贷抵押证券(MBS) 抛售潮的水准,且规模也相近;但都还没达到2013 年债市溃散的强度。分析师们指出,其实两者间还有3 点基本不同之处。

1. 通货膨胀预期

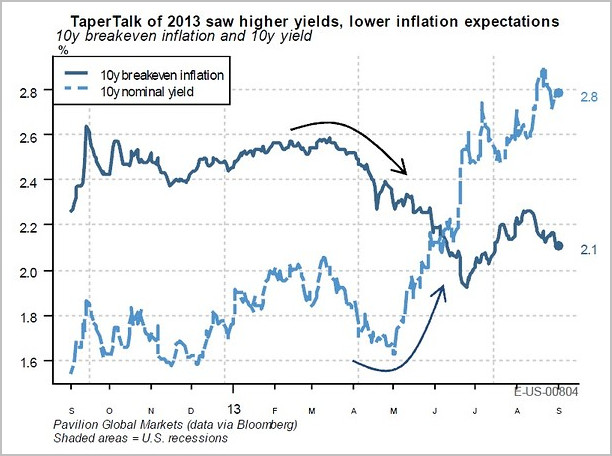

Pavilion 发布报告指出,2013年伯南克谈话后,长期国债收益率曲线虽然升高,但同时也导致通胀预期下降。因为市场担忧美联储削减债券购买将打压经济增长及通膨。但今年债市卖压引爆处欧元区,通胀预期在1月末触底后在逐渐提升,与欧央行推出积极QE政策的时点相符。

而在美国,今年第一季经济成长率虽然惨淡,引发通膨降温疑虑;但Pavilion 认为,“中期而言,从就业市场停滞情况与已实现通膨之间的关系来看,美国核心通膨应该不会面临进一步下行压力。这也意味除非原物料价格下跌,否则通膨应该不会再降温。加拿大华人网 http://www.sinoca.com/