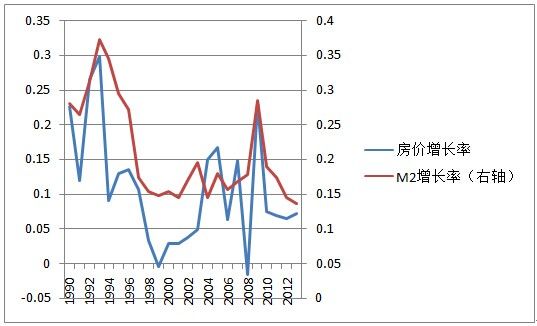

图二:房价涨幅和M2涨幅,1990年-2013年数据来源:Wind资讯

[图注]在过去的24年中,M2不但与房价涨跌密切相关,更重要的是,现在13%的M2涨幅是这段时间的最低点,即最紧缩的货币政策。在经济转型、金融自由化改革的关键时刻,央行需要在了解其货币政策效果的基础之上做审慎决策。 中国央行货币政策的第三个特征是从M0、M1、到M2的不一致性。在这24年中,M0的平均涨幅是14.6%,M1的平均涨幅是18.3%,M2的平均涨幅是21.0%;越广义的货币供给涨幅越快。有趣的是,M0的涨幅并不比名义GDP的涨幅高。如图三所示,M0与GDP的比率并未上升,M2与GDP 之比则绝尘而上。这种非一致性和美国的一致性成为鲜明对比。

图三:中国M0、M1和M2对GDP比率,1990年-2013年数据来源:Wind资讯

货币增幅的巨大差别暗示了货币政策传导机制的不顺畅。相对狭义的货币更接近央行的意图,相对广义的货币则包含了货币流通产生的乘数效应。越广义的货币增发越快,暗示了非央行主导的部分增加越快,也暗示央行独立性的有限。

中国货币政策的目的除了控制通胀和经济增长,还要稳定汇率。经济增长的需求(如投资软约束)和汇率稳定的需求(如外汇占款)会导致货币供给的增加和央行资产负债表被动扩张。控制通胀要求少发货币,经济增长和贸易顺差需要多发货币。多重目标并不是指它们都同等重要,而是如1995年《中国人民银行法》所规定的,“货币政策目标是保持货币币值的稳定,并以此促进经济增长。”所以取舍的关键是通胀是否可控。

以汇率政策为例,外汇占款主要是中国2001年加入WTO之后发生的。在2001-2013年的十多年间,中国M2平均增长率为17.4%,实际GDP增长率为10.0%,CPI涨幅为2.5%,如果以CPI为通胀之锚则无虑;同期房价涨幅为8.9%,如果以房价为锚则货币超发。有意思的是,这段时间房价涨跌与同期CPI和收入的相关性为负,与名义GDP相关性为零,与M1和M2的相关性则高达58.6%和53.8%。这再次印证了房价上涨的第一属性是货币现象这一判断。

一个国家的货币政策可以有多个目的,但通胀之锚必须选准;否则貌似通胀温和,实际上催生资产泡沫。由于中国央行独立性有限,也由于CPI涨幅貌似温和,货币政策在很大程度上被经济和汇率政策驱动。其结果是世界最贵的房价之一,以及让公众缺乏信心的货币政策。

货币政策的成熟过程是寻找合适的锚以及建立传导机制的过程。中国过去20多年的货币超发之谜提醒我们,用什么来做通胀之锚,真的很重要,超乎学术之辩,涉及民生和经济。加拿大华人网 http://www.sinoca.com/