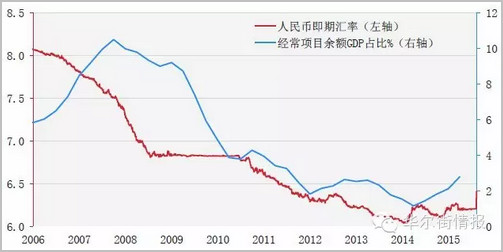

经常账户顺差相对于GDP的比例及人民币汇率

对于中国来说,更现实的做法是让人民币与美元脱钩,并让人民币兑日元、欧元、澳元以及其它主要货币贬值,以重获竞争力,进而缓解强势汇率产生的通缩影响。若人民币与美元果真“脱钩”,将是一个重磅政策举措,这也将帮助当前增速缓慢的中国经济重新获得强劲上升动能。

前世界银行(World Bank) 中国部主任、现任卡内基国际和平基金会资深研究员黄育川指出,这对中国来说是个问题:当经济正在萎缩,人民币却过度升值,是件坏事。他与前美国财政部长萨默斯(Lawrence Summers)都预期,中国将试图松解人民币与美元的关联、允许其贬值。

去年中以来,追踪美元兑一篮子主要货币的美元指数已大涨逾20%,同时间美元兑人民币却只升值约3%。强势美元虽然伤害到美国企业,反映在今年1-10月美国出口额下滑4.3%;但中国对贸易的依赖更大,外贸占其国内生产总值(GDP)的比例高达42%,远高于美国的23%。

西太平洋[0.66% 资金 研报]银行(Westpac Strategy Group)估计,去年中至今人民币兑一篮子货币经贸易加权后强升了近15%。但面对越南及泰国的崛起,中国的竞争力正在流失,因为其劳动成本升高。

高盛(Goldman Sachs) 驻纽约经济学家用电脑模拟推算,美元若短时间内强升10%,将令中国经济成长率丧失近1个百分点。高盛首席经济学家Jan Hatzius指出,中国对贸易的曝险更高,因此同样的汇率波动,对其GDP的影响较大。

尽管中国若放贬人民币,预料将引起更多来自美国政治圈的抨击,指责其操控货币以维持自身优势;尤其是距离美国下届总统大选,只剩不到一年的时间。但黄育川直言,北京进退维谷,“若他们让人民币贬值,将饱受攻击”,但“他们又需要这么做”。

美联储加息前的顺势而为

人民币11月底纳入国际货币基金组织(IMF)储备货币SDR后,人民币在岸、离岸汇率走出贬值行情,且价差大幅走阔,显示市场押注人民币贬值的力量重新抬头。然而,中国央行迄今并未采取大规模干预,逆转人民币走弱的态势。

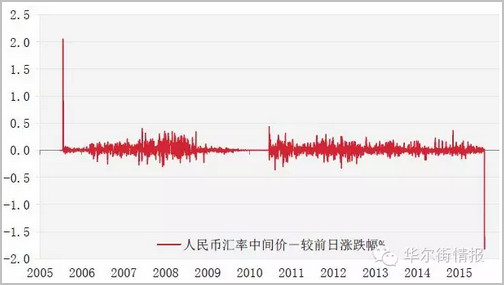

人民币中间价变动幅度

“中间价反映了央行的态度,美联储下周加息基本确定,央行这一轮顺市场而为,提前释放贬值压力,”西班牙对外银行驻香港的经济学家夏乐在电话中表示。他认为,中国央行在人民币加入SDR并提出“清洁浮动”的目标后,干预市场的力度将不断减弱。

到下周美联储加息前,这一波贬值不会突破8月创出的最低值6.45元,这意味着人民币今年将贬值近4%。

加拿大华人网 http://www.sinoca.com/