随着美联储预料即将升息,美元兑全球大多数货币走强,人民币也跟着相对强势;然而,中国对外贸的依赖是美国的两倍,使得成长正在减速的中国经济,因此遭受的压力也越大。美元走升之下,最大输家将不是美国,而是中国。因为央行近年大致将人民币与美元挂钩,以强化国家的金融稳定。

只要中国央行停止支持,人民币就会走软。

美联储下周加息即使不会让彻底停止外汇干预,也会成为进一步减少干预的完美借口,中国不是在竞争性贬值,而是让人民币汇率波动符合相应的基本面。目前欧元升值,美元指数下跌的情况下,中国央行这个时候主动去合理引导、尽快消化年底前的贬值压力,下周美联储加息后就不会太被动。

随着美国收紧而中国放松货币政策,人民币兑美元走软是世界上最自然不过的事情,象征着人民币的正常化。

央行的行动时机反映出,央行担心人民币紧盯不断走高的美元意味着人民币兑贸易对手货币也会继续升值。

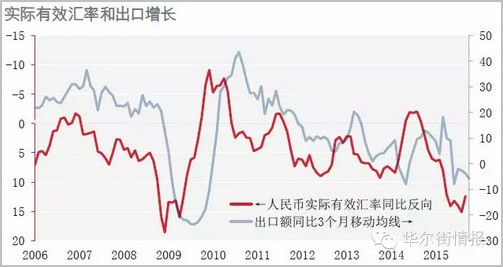

要提振低迷的出口,人民币需要大幅贬值。根据估算,若其他条件不变,人民币贬值10%,可让出口同比增速回到10%的水平。风险在于,人民币贬值会触发资本外流,影响中国金融体系的稳定。我们的估计是,人民币兑美元贬值1%会引发约400亿美元的资本外流。

中国的盘算可能是,拥有3.6万亿美元的外汇储备,大量银行存款存在央行,加上对跨境资金流动的控管,他们管理得了任何风险。假设人民币贬值10%引发4000亿美元的资本外流,中国仍然还有超过3万亿美元的外汇储备。

人民币贬值有望提振出口稳定性面临的风险上升

美国对华贸易&美元/人民币汇率

上图显示的广义贸易加权指数包括26种货币,其中五个最大的是中国的人民币(权重系数=21%)、欧元(16%)、加元(13%)、墨西哥比索(12%)和日元(7%)。在过去一年美元相对于以上五种货币的走强分别如下:人民币(3%)、欧元(21%)、加元(20%)、墨西哥比索(25%)和日元(22%)。

因此,在对贸易加权后美元的影响方面,人民币的贬值仍然是迄今最小的。但尽管如此,它却是放大了本已严重的问题——并可能使之加剧,如果中国寻求对其它贸易伙伴实现类似市场决定的贬值幅度的话。

目前来看,人民币与美元挂钩并没有什么意义,因中国出口正在下滑(因中国薪资大幅上升,该国出口品已经缺乏竞争力),GDP增速也在下降(归因于中国出口疲弱以及大规模投资热潮导致的债务负担),因此中国正不得不降低利率。

实际有效汇率和出口增长加拿大华人网 http://www.sinoca.com/