2015年六月房价泡沫的泡沫危机

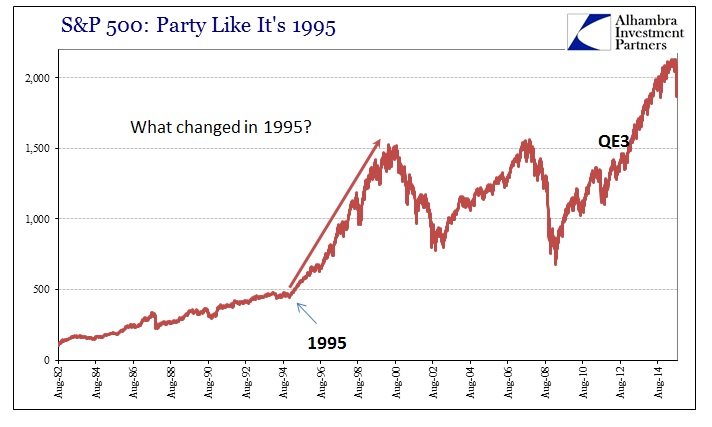

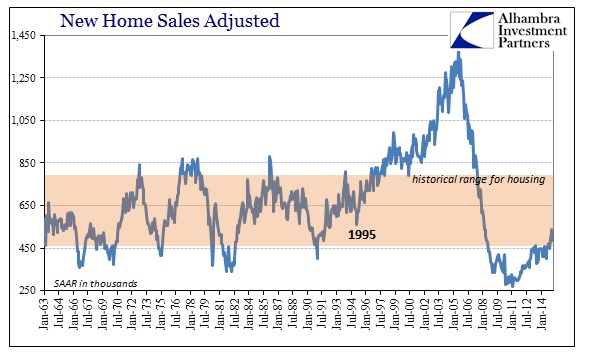

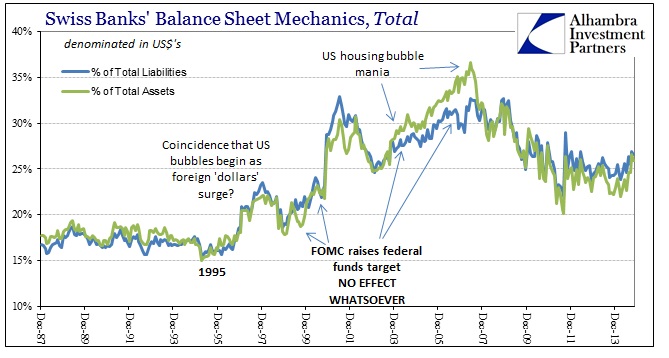

我们也不用费劲寻找1995年的共同点。当时摩根大通集团把在上世纪80年代末和90年代初研发的计量风险平台(RiskMetricsPlatform)大量“出售”给华尔街和伦敦。杠杆和批发“银行业务”将通过资产负债杠杆的数学计算得到释放,能够发出也能接受,这是非常显然的。在全球对欧洲美元的影响来说,这也算是“美元”的崛起,伴随其崛起的是纯经济金融化的时代的结束,格林斯潘和许多其他人相信他通过微调美国联邦基金利率来控制经济,这里调四分之一,那里调四分之一,好像这样做会带来真正的不同。相反,该“美元”在全球每个地方都上涨,除了欧洲以外(这是伯南克或者格林斯潘神秘的“全球储蓄供过于求”;也不是完全的储蓄而是资产负债表在各个维度的扩张。)

2015年3月

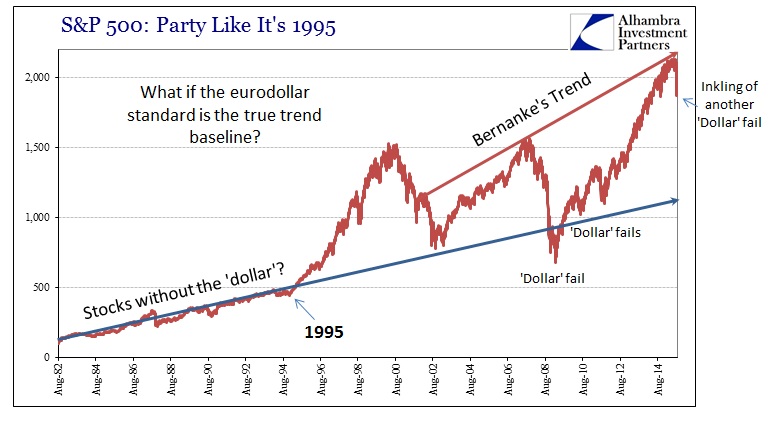

如果欧洲美元的收购是过去20年一系列资产泡沫的主要原因,那么也更有理由把股市走向归结于此,而不是毫不相关且过分夸大的美国联邦基金利率的调整。因此伯南克股票趋势线和股市的峰值相吻合,相反股市低谷区则和欧洲美元的离差相吻合。

2015年9月伯南克趋势线和美元趋势

在这样的背景下,2008年的金融危机就能说得通了,因为它是欧洲美元/批发系统的完全失败,这不仅是得此前的泡沫化水平反转,它还让全球经济崩溃。欧洲美元标准未能够得到修复或者重建其此前的高度(在2007年8月9日结束),这种情形更多的是发生在实体经济(2008年的放缓)和2010年和2011年的股市;这两种情形似乎回到了“美元基准线”。

资产通货膨胀能够在欧洲美元导致的金融因素以外继续是因为部分独立的资金流动性和基金资源。资金流动性不总是解释任何事情的原因,但是当资金流动性下滑,它就会接管主导边际方向(dominant marginal direction)。换句话说,公司回购和零售量或许对于股价上涨和大幅上涨是足够的,而“美元”则是不支持的,但是这很容易克服,因为“美元”正在大幅撤回(8月24日)。

当我们把从1995年开二月开始伯南克每季度1.2%的基准画出来,这复合增长指向一个“目标性的”标普500水平,2015年第三季度达到1236.09.加拿大华人网 http://www.sinoca.com/