你能想象几乎每一位投资者、对冲基金、养老基金哪怕是共同基金,都在拼命抛售欧元区国债吗?这一幕真的发生了。周二,拥有顶级评级的法国、奥地利、芬兰等国国债遭遇前所未有的抛售,其收益率较同期德国国债更集体创出历史新高。

人们留住了德国,但谁又能说德国就是安全的呢?

国债标售提前引发恐慌

周二,除德国外几乎所有欧元区国债均遭遇抛售。其中,意大利10年期国债利率再度回升至7%,西班牙升至6.4%。

与德国10年期国债息差方面,法德扩大至189个基点、西班牙德国升至482个基点,比利时德国达到314个基点,均为欧元区创立以来新高。另外,爱尔兰和葡萄牙息差均超过450个基点,场面接近失控。

你也许想问,为什么投资者要在这个时候甩卖国债,为何不选在欧洲央行降息或希腊总理换人时进行。事实上,本周将举行几场重量级国债标售。令人失望的是,西班牙昨日标售31.6亿欧元国债,低于其最高目标35亿欧元。其1年期平均中标利率由上月3.608%冲至5.02%;比利时方面,该国标售27.3亿欧元国债,亦低于目标32亿欧元。

周四,西班牙拟拍卖至多40亿欧元的10年期国债。同期,法国也计划拍卖2013年至2016年到期的国债。届时,一旦两国国债收益率再度走高,市场恐慌情绪或一发不可收拾。

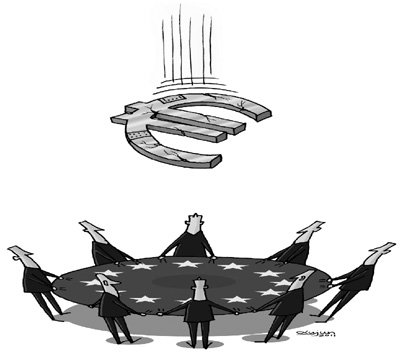

“这是一场信心危机”,荷兰拉伯银行资深市场经济师ElwindeGroot表示,“投资者对于欧元区自己解决问题没有信心。这样一来,他们就会寻找最安全的地方存放资金。现在看来,只有德国能做到这点。”

欧央行或成最后依靠

如果欧元区国债还继续这种疯狂上涨,会发生什么?首先,你很可能看到一场新的流动性危机。因为欧洲政府将很难支付如此高的国债利息。其次,由于欧元区政治力量分散,最终有能力解决问题的恐怕只剩下欧洲央行。

资料显示,截至本月11日,欧洲央行已在二级市场上购买总值44.8亿欧元的债务国国债。自去年5月以来,该行已累计购买超过1900亿欧元债券。

但问题是,如果对整个欧元区乃至欧央行都失去信心,欧元的暴跌无疑将变相推高区内国债收益率。昨日,欧元对美元一度跌至最低1.3427,刷新近5周来新低。更值得警惕的是,全球最大的两家信用衍生品交易商高盛和摩根大通,披露已卖出超过5万亿美元的全球债务。截至9月30日,高盛仅披露对“欧猪五国”对冲后敞口为24.6亿美元,但并未包括信用违约互换等。另一方面,摩根大通表示其净敞口不超过15亿美元,但并未披露这15亿美元中多少是掉期产品。换句话说,你根本不清楚这些信用违约互换 (CDS)会产生多大名义价值,也不清楚华尔街到底蕴含多大风险。

民生证券宏观研究员张磊向《每日经济新闻》表示,欧元区国债利率飙升的后果是融资艰难。现在市场对欧债担忧已不只是对单一国家,而是担心救助机制能否起到作用,特别是希腊、意大利两国政局变化会否影响援助。最终欧元区何去何从,关键取决欧洲央行能否提供足够的流动性。

“信心缺乏将成为短期问题,特别是德国提出允许部分国家退出欧元区,显示其态度变化”,日信证券首席宏观研究员袁秀明告诉记者,“但考虑到欧洲央行和德法不可能容忍这种局面持续,预计国债收益率将缓慢下降并回到一个可接受水平。”如需转载请与《每日经济新闻》报社联系。未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

欧债"升温":意国债收益破7%红线

由于上一周的政坛混乱以及交易保证金被提高,市场对意大利庞大债务风险担忧升温,意大利国债价格周二大幅下跌,使意大利10年期国债收益率再次升至7.01%,较周一高43个基点。据了解,7%的收益率被认为是非常重要的一条分水线,葡萄牙和希腊是在债券收益率达到这一水平后寻求救助的。

事实上,意大利财政部11月14日拍卖30亿欧元(40亿美元)五年期国债,收益率6.29%,已经创下了1997年6月以来的最高收益率,而10月13日的上一次国债拍卖收益率为5.32%。

德意志银行最新发布的报告指出,意大利主权债券市场已经崩溃,欧洲由此进入更危险阶段,并建议欧央行出台更大手笔救援计划。德银报告指出,市场已经对欧盟的体制结构及架构失去了信心,而意大利则标志着欧洲所面临的债务危机已触发引爆点进入了更危险的阶段。

意大利和西班牙分别要在2012年发行3000亿欧元和1200亿欧元的主权债务,而接下来3年,两国即将发行的主权债券总额高达9300亿欧元。德意志在报告中表示,意大利的主权债券市场已然崩溃。国债收益攀升,融资成本增加,又使其政府债务继续攀升,欧债危机依然在泥潭中难以翻身,解决难度进一步加大。

实际上,在8 月份欧央行购买意、西两国国债之后,两国国债收益率曾一度回落。但由于意大利9 月初落实削减赤字和提高经济活力的承诺进展缓慢,投资者开始担忧其债务偿付能力。9月19 日,标准普尔宣布将意大利长期主权债务评级由A+调降至A。意大利成为截至目前遭评级下调的最大欧元区国家。此后,穆迪于10月4日将意大利长期主权债务评级由Aa2下调至A2,惠誉也于10月7日分别下调意大利和西班牙的长期主权债务评级。评级下调再次给市场带来压力,意大利和西班牙的国债收益率和CDS利差均有所上升。

而最近,政治因素又成了解决危机的绊脚石,危机中的各国2011年都发生了领导层变动,导致最近欧债问题雪上加霜。意大利新总理蒙蒂将于11月16日与总统纳波利塔诺会面,预计之后将宣布一个主要由技术专家组成的新政府,以应对将意大利带到灾难边缘并威胁到整个欧元区的债务危机。尽管希腊、意大利已经更换新的领导人,市场仍然对欧洲是否有能力控制债务危机充满忧虑。

意大利10年期国债收益率飙升使得海外市场一片哀鸿。受忧虑影响,11月15日美国股市低开。道琼斯工业平均指数下跌0.14%;纳斯达克综合指数下跌0.31%;标准普尔500指数下跌2.83点,跌幅为0.23%。 加拿大华人网 http://www.sinoca.com/

|