通过经济学家所称的“断水断电”式干预措施,中国央行在离岸人民币市场造成“钱荒”,暂时遏制住了空头的攻势。然而长远而言,这样的强烈汇率维稳却可能造成“杀敌一千,自损八百”的后果,累及人民币国际化进程。

彭博周二援引知情人士报道,中国央行自周一开始,在离岸市场持续干预人民币汇市。手段之一便是由国家外汇管理局对部分境内银行实施口头窗口指导,要求减少短期内人民币跨境集中流出,减少离岸人民币头寸和流动性。不愿具名的驻伦敦交易员透露,香港的中资银行现在已不愿意借出人民币。

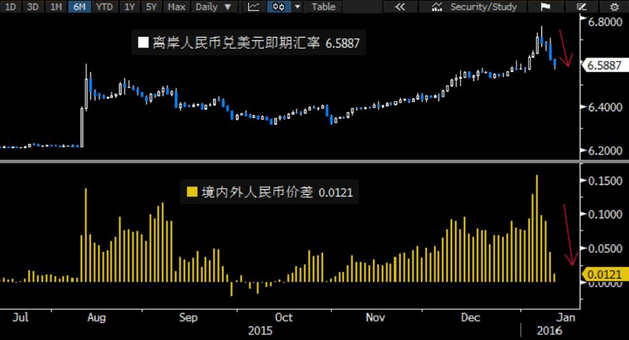

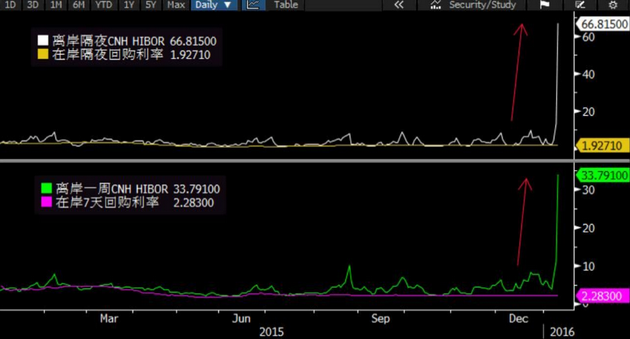

离岸人民币周一触及6.7078的日内低点后,24小时内强力拉升逾1000点,周二亚洲交易时段甚至一度较在岸人民币出现溢价,为去年10月份以来首见。周二香港人民币隔夜银行间拆借利率飙升至66.8%,达到有数据以来的纪录最高位,显示流动性已经极度紧张。自2013年6月推出以来,该市场的人民币银行同业隔夜拆息定价平均位于2.57%左右。

香港东方日报报道称,1998年港府打外资大鳄,最为外人道的是大举买入港股,进行期指对决,但当年更重要的手段,是挟高港元拆借利息,令索罗斯为首的大鳄资金成本暴涨。

此举与九七年金融风暴时,金管局透过挟高隔夜息至280厘,迫令借钱沽空港元的大鳄平仓,手法如出一辙,反映人行有决心要扭转人民币贬值预期,惟相信拆息至少持续高企一个星期,才能开始见效。

经济日报报道称,香港政府早于1998年时,以“挟息”手段迫退国际大鳄,当时以索罗斯为首的对冲基金,同样狙击港元,当时港府就曾经出手,“挟息”至超过200厘的罕见情况。

该报续指,98年的反效果是令融资市场震荡,令不少投资者因孖展(融资)成本抽高而在股市斩仓,港股更一度大跌60%至6000点水平。其后,港府动用外汇基金入市买股票支撑大市,始能止跌。

离岸人民币暴涨,境内外价差急速收窄

德国商业银行驻新加坡的高级经济学家周浩表示,央行干预造成的离岸“钱荒”使美元多头加速平仓,令离岸人民币兑美元暴涨,两地价差急速收窄。西班牙对外银行中国首席经济学家夏乐指出,央行“断水断电”干预离岸市场避免人民币流向海外,是短期牺牲流动性来换取汇率稳定的做法。

国际化进程

在一些观察人士看来,央行前线干预抽水,后方拉掉电闸,造成的不仅仅是香港离岸人民币市场流动性严重失血,长久损害的更是人民币国际化进程。

“今年人民币国际化将停滞或倒退,”中国社会科学院世界经济与政治研究所金融室副主任肖立晟接受电话采访时表示,“现阶段人民币国际化不是央行主要考虑的问题,此时只能通过外汇管制以及直接干预来缓解人民币贬值速度。”

离岸人民币资金紧张达到前所未有的严重程度

过去在人民币升值背景下,跨境贸易结算快速发展,助推了离岸人民币市场的扩大。然而“8.11汇改”后,市场对人民币单边贬值预期浓厚,令人民币在离岸市场面临更大的贬值压力,也令沉淀在海外的人民币资金不断减少。据香港金管局公布的数据,当地人民币存款在11月底为8642亿元,比高峰时下跌了 14%。

人民币的不断贬值也打击了投资者对人民币资产的兴趣,去年人民币离岸债券发行同比下跌38%。2015年在岸人民币兑美元全年贬值幅度达 4.46%,而离岸人民币的贬值幅度更高达5.28%。2016年第一周,离岸人民币大幅贬值,较在岸市场一度贴水达到2000点的纪录水平。加拿大华人网 http://www.sinoca.com/