从几个星期前的全球市场暴跌,可以很清楚的看到市场是如何在猛烈的风险模型前巨幅波动。当市场暴跌影响达到最大时,风险模型未能起到抵御风险的作用。在市场混乱的八月,用来减少投资者风险的模型也没能对许多大型对冲基金和顶级基金起到保护作用。相反,当市场行情暴跌,很多因素出了问题,这种影响是持久的。

在这篇报道中,美国知名金融博客ZeroHedge研究了自20世纪中期以来多次美国市场崩盘,而且还和最近的市场暴跌做了对比。我们了解到依靠尾部风险模型长期连续地预测出的风险近似值,可能会导致失败的原因。对于投资者来说(如果他们必须积极参与),关键要对市场行情时刻保持警惕。Nassim Taleb教授在最近的采访中,恰当地对此现象做出了表示:唯一的生存之道就是提前有恐慌心理和过激反应,尤其对于那些提前没有心理准备的人来说,最后才有恐慌心理和过激反应已经为时已晚。

最近几个星期,有很多人因为恐惧而焦躁不安,立刻亏本卖出自己的股票,价格甚至低于8月24日(中国市场的黑色星期一)记录的数据。让我们先来看看大体上的市场暴跌到底是怎样的。我们可以快速地从下面的V形图看出其走向是对称的。该图还显示出有一段上升期,同时也有暴跌,峰值跌至接近底部,然后紧跟着向上移动,从这里可以反应出之前向下移动的走向。我们会在之后的报道中再次分析股票行情的大体走向。但是目前我们只简单讨论V形图左侧的走向(棕色的实心向下箭头)。

在市场的发展中,很多方面都能导致市场的崩溃。我们就以一个没有参数的概率来说,这种概率是用来研究一种最初的暴跌。然后市场行情的峰值令人感到担忧,而且一波未平一波又起。我们会把注意力放在1950年以来市场的10次重大暴跌,并记录其相关数据。我们把这10次暴跌归纳成以下三种暴跌形式。

当然从某种程度上来说,我们可以讨论这10次重大暴跌究竟是怎么回事,但是这不是根本的问题。更重要的是,当投资者和善于观察的人能够细微看出峰值在波动时,我们一致认为在构成一次市场大暴跌的模型上,是有很多共同因素的。那现在随便问问,在以下三种形式中,你认为哪一种更能够普遍代表这些市场崩盘的本质?

A.先是缓慢崩溃让人们极度恐慌,然后迅速下跌

B.先迅速下跌让人们极度恐慌,然后又趋于缓慢和毫无规律的好转

C. 直截了当的下跌最后止于峰值,然后缓慢波动后回升(也许是暂时的)直至平稳

大多数人可能会做出错误的设想(这也是商业领袖通过媒体对于市场行情的描述),他们设想的市场行情暴跌是按照顺序频繁出现的。更确切地说,形式A出现的情况比形式C多。然而我们将看到的是,与精确预想相反的情况往往才是正确的,即使市场行情与正常预期相反。

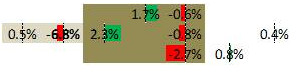

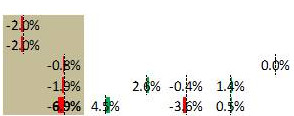

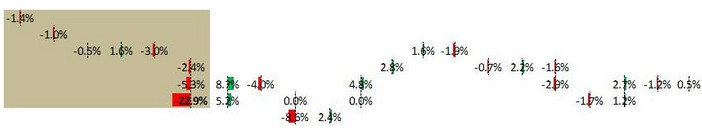

以下我们展示了10次市场暴跌,除此之外还有最近发生在8月24日的市场暴跌。我们用一个可能出现的模型,这个模型垂直展示出复合日“严重程度”的价格波动和其前一天的对比(如下图11所示)。如果市场在每日活动的方向上表现并不活跃的话,那么我们将会把数据调到图示右侧。我们会在市场每一次表现相对稳定时抓取数据并制作图表。

1950年6月23日:

1955年9月26日:

1962年5月28日:

1987年10月19日:

加拿大华人网 http://www.sinoca.com/

加拿大华人网 http://www.sinoca.com/