美银美林测算发现,8月11日人民币贬值以来的三周,中国央行向市场至少注入数千亿元人民币的流动性。然而市场资金利率不降反升。9月2日银行间隔夜回购利率报2.0279%,远高于8月25日央行实施降息降准时的1.8608%。

彭博此前曾报道,央行一度曾在每天收市前干预收盘汇率以支撑人民币,以至于外汇交易商们几乎对此习以为常,此后虽然干预模式有所变化但仍未消减。市场不禁开始揣测央行注入的流动性是不是很大部分都用来填充干预汇市后所留下的资金窟窿了。

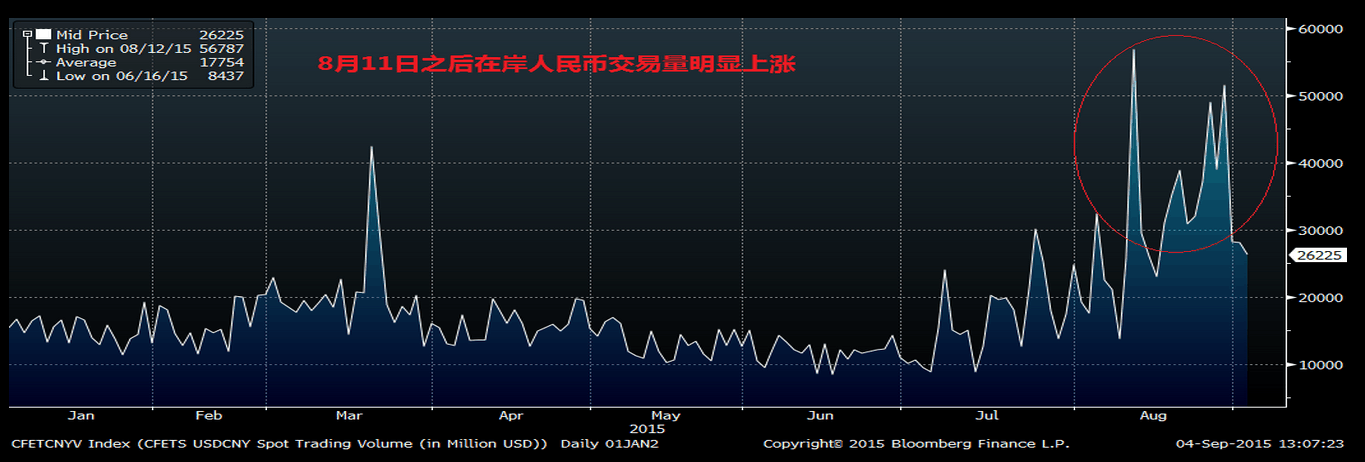

美银美林的测算发现,自8月11日以来央行通过7天期逆回购操作、国库现金定存招标、短期流动性调节工具(SLO)和中期借贷便利(MLF)共向市场净注入 6450亿人民币的流动性,约合1000亿美元,即每日70亿美元左右。美银美林指出,同期在岸人民币日均交易量为350亿美元,较今年初到8月10日 150亿美元的日均交易量增加了200亿美元左右。

在岸人民币交易量自8月11日之后明显增长

“虽然这种增加有可能反映了对冲风险和投机套利的市场行为,”美银美林首席全球汇率和利率策略师David WooWoo写道,“但或许也说明了央行干预的迹象”。美银美林假设每日交易增量的一半是由央行干预所带来的,则可估算同期央行日均卖出100亿美元。

Woo指出,这其实说明中国央行此间注入的流动性根本没有起到真正的宽松效果。“这是非常令人担忧的地方,”他在报告中写道。

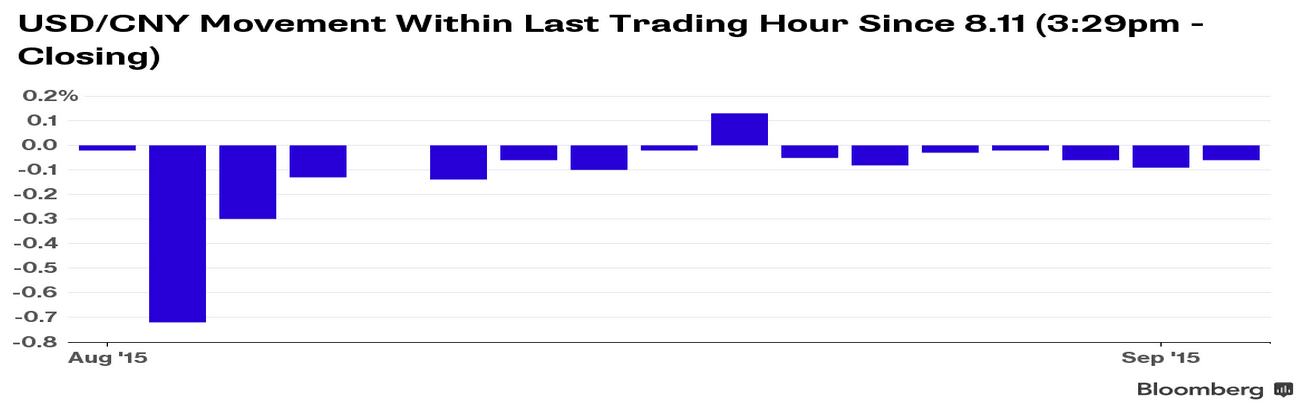

市场的疑惑中国不惜重金干预汇市令人感到些许疑惑。央行在宣布新中间价机制时曾表示,将参考上日银行间外汇市场收盘汇率、外汇供求情况以及国际主要货币汇率变化,目的是增强人民币市场化程度。但实行新中间价以来的17个交易日中,有15个交易日在收盘前一小时内美元/在岸人民币都出现了下跌。法国巴黎银行首席汇率和利率策略师Mirza Baig在报告中写道,虽然中国央行按其承诺将每日美元/人民币中间价定在接近上日收盘价附近,但自8月20日以来,很明显可以看出中间价低于前一天收盘价的迹象。

美元/在岸人民币自8月11日起每日收盘前一小时交易情况

“理论上而言,人民币应该是迈向更好的自由流通。但是在现实中,‘钉住’机制还是像之前一样令人疑惑”,Baig在报告中写道,当然,“央行每日的干预可能是为了给市场一些时间来适应,可这也同时说明,央行若不再干预,那么美元/人民币可能大幅调整走高。”

量化紧缩时代来临?

“中国央行采取的行动相当于解开的“QE”,换句话说,就是量化紧缩。”德意志银行外汇策略师George Saravelos称,“全球最大的担心是,量化紧缩(QT)会带来很多很多问题。”

德意志银行分析师George Saravelos及其同事称,全球正在进入一个“量化紧缩”的新时代。“连续增长了20年之后,我们预计全球央行的外储最多只能保持稳定,而更有可能的是在未来几年持续下降。”该行在9月2日的研报中更指出,在短期内有三大因素会导致各国外汇储备出现下滑:中国经济增长放缓、美国货币政策收紧和石油价格的崩溃。

彭博估计,如果中国为了稳定人民币汇率而动用1万亿美元的外汇储备(例如抛售美国国债),那么这相当于抵消了美联储第三轮量化宽松政策60%的效果。

德意志银行的分析师认为,各国抛售外汇储备的趋势还会持续一段时间。然而,市场上很难出现新的买家,来替代这些外汇储备抛售国。而外汇储备买方和卖方之间的此消彼长,则会降低债券价格,提高债券收益率(债券价格与收益率呈反相关)。

根据花旗的研究显示,新兴市场国家外汇储备每减少5000亿美元,美国10年期国债的收益率将上涨108个基点。如果中国人民银行为了抵消套利交易带来影响,那么将会给美国10年期国债收益率带来200个基点的上行压力。

所以,中国抛售美国国债是反方向的量化宽松(大规模的量化紧缩)。在面临这种外部环境的情况下,美联储在收紧货币政策之前需要对这一问题进行仔细谨慎的考虑。最坏的情况下美联储可能需要第四轮量化宽松政策,以此来抵消人民币汇率下跌和对外汇市场的干预给美国经济复苏所带来的影响。

加拿大华人网 http://www.sinoca.com/