3、急速扩大的服务贸易逆差

中国国际收支平衡表经常项目中的服务贸易一直都是逆差,但最近以来,这一逆差规模不断扩大。

外管局此前公布的数据显示,2014年中国服务贸易逆差为1980亿美元,比2013年高出59.1%;其中,第四季度服务贸易逆差达733亿美元,比2013年同期高出170%。

Orient Capital Research董事总经理安德鲁•科利尔撰文称,如此反常的高增长背后,是中国投资者通过服务贸易渠道外逃的大量资金。

资本外流规模有多大

在一篇发给投资者的报告中,瑞银证券首席经济学家汪涛估算,仅去年四季度,中国除FDI(Foreign Direct Investment,外商直接投资)以外的资本流出规模高达1600 亿美元;全年资本流出(包括证券投资、其他金融项目流出、经常转移及其他资本外逃)规模高达3240亿美元(约合2万亿人民币)。而2013年,这一数据是净流入560亿美元。

为什么会出现如此大规模的资金外流呢,汪涛主要有四个原因:

第一,人民币升值预期消退,企业结汇意愿减弱、留汇意愿增强;第二,由于境内外利差收窄、汇率双向波动加剧,套利资本消退甚至流出;第三,国内经济乏力、房地产价格低迷,而美元升值,国内企业和居民可能加快了海外资产配置;第四,反腐导致的资本外逃。

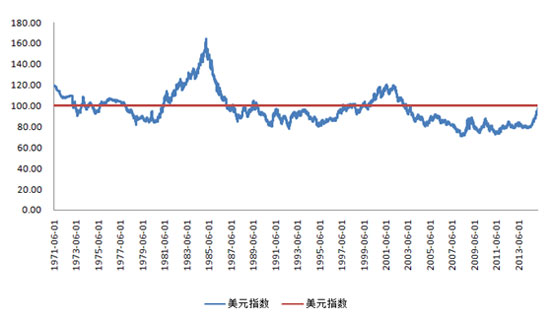

美元指数是用来衡量美元对一揽子货币(欧元、日元、英镑等)的汇率变化程度的指标。美元指数上一次冲击100关卡的时候,正值亚洲金融危机。

事实上,一部分人早已看到了这一趋势,并先行了一步。

例如,陈小鲁(陈毅元帅之子)曾被认为是安邦保险的实际控制人,他在今年年初否认了这一说法,称其只是安邦保险的战略顾问。陈小鲁给安邦保险推荐的战略,正是做多美元:

“记得他(安邦保险吴晓晖)大手笔收购招商银行时(2013年年底2014年年初),我还告诉他,你现在有钱了,不能烂在一个锅里。现在中国经济下行,美国经济复苏,要购买美元资产。”

资本外流弊与利

资本外流的一个原因是在中国经济增速放慢的背景下,中国资本主动走出国门,中国企业/居民在全球配置资产,这有利于分散风险、藏汇于民、并提高收益率。

中国庞大的外汇储备规模曾因风险集中、受益少(多为低收益的美国国债)而饱受诟病。去年5月,国务院总理李克强曾表示,“比较多的外汇储备已经是我们很大的负担,因为它要变成本国的基础货币,会影响通货膨胀。”(从那时起到2014年年底,中国的外汇储备从3.9838万亿美元缩减至3.8430万亿,减少了1408亿美元。)

2014年中国对外直接投资额达1029亿美元,同比增长14.1%,并首次成为资本净输出国。

中国目前仍有3.8430万亿美元(截止2014年12月底)的外汇储备资产,2014年的GDP产值则超过10万亿美元。按照汪涛估算的2014年3240亿美元的资本外流规模,没有理由认为这会有很恶劣的影响。

但这却确实会给央行货币政策带来很大压力,使其在利率政策和汇率政策上左右为难:

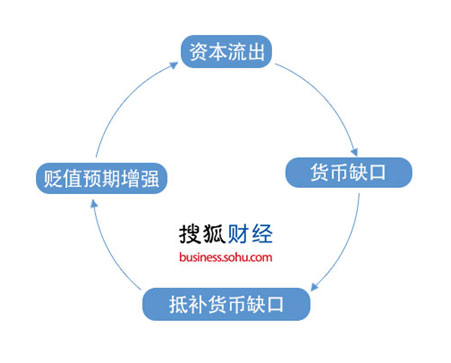

资本外流会导致国内流动性供给收缩,央行需要通过宽松政策来确保流动性供应;但这又可能进一步加剧人民币贬值预期,造成进一步的资本外流,并进一步造成国内流动性趋紧。

管清友认为,资本流出的压力可能会掣肘货币宽松的空间

民生证券研究院院长管清友认为,央行可能会担心陷入“资本流出——抵补基础货币缺口——贬值预期增强——资本加剧流出——更大的基础货币缺口”恶性循环而无法自拔,“最终释放的货币剂量不足以拯救羸弱的实体经济,进而加大了中国经济运行的风险”。

加拿大华人网 http://www.sinoca.com/