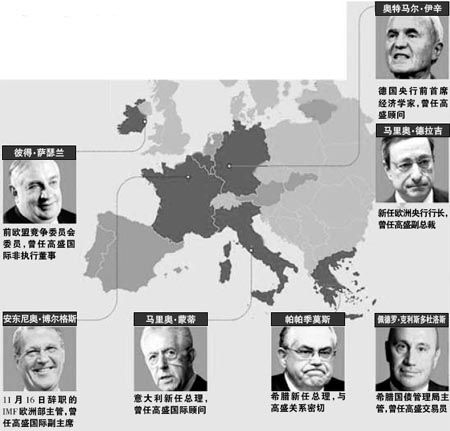

欧洲的“高盛系”。图片来源:英国《独立报》

“最终美欧经济都操控在同样学派的人手里,看同样杂志报纸(《金融时报》、《经济学家》)、崇拜同样神谛(金钱与权势)、说同样语言(大西洋中部英语)、他们都想控制世界”

近日,英国《独立报》爆出惊人之语:整个欧元区成了一个高盛集团的项目。“当一般人还在烦恼紧缩和就业的时候,高盛系已经在欧元区的权力层进行一场天翻地覆的变革,难道高盛成了欧洲的新主人?”

此报道既出,令不少欧洲民众感到既惊也悲:在眼下旷日持久的经济危机中,导致危机的“罪魁祸首”竟然被选出来处理危机?!

这些“高盛的人”

最近,欧洲新上任三位要帅和高盛之间无一例外都有着十分深的渊源。欧洲央行行长马里奥・德拉吉2002~2005年间是负责欧洲事务的高盛副总裁,意大利总理马里奥・蒙蒂自2005年以来便是高盛的国际顾问,而希腊总理帕帕季莫斯在1994~2002年间担任希腊中央银行行长时参与了高盛炮制的债务作假行动。虽然帕帕季莫斯并未直接在高盛任职,但法国《世界报》依然把他看作是“高盛的人”。

“高盛门系走进了欧盟权力中枢,这确实让很多欧洲民众感到震惊。”旅居法国知名学者郑若麟告诉《国际先驱导报》,有关高盛统治欧洲的声音前年已经开始出现,当时法国有位记者写了一本书《高盛是如何领导世界的》,“今年初希腊危机高盛话题开始传开,意大利新总理上台达到沸点。”

除了上述三位,欧洲政坛很多叱咤风云的人物,都与高盛有着千丝万缕的联系:德国央行前首席经济学家奥特马尔・伊辛是高盛的高级顾问;帕帕季莫斯任命的主管希腊债务事务的官员佩德罗・克利斯多杜洛斯是前高盛的交易员……

危机的制造者来治理危机

实际上,在欧洲主权债务危机中,高盛扮演的角色并不光彩,而且在欧洲已经广为人知。

当年,希腊加入欧元时,其财政状况并不达标,欧盟对成员国有一个财务指标的要求,那就是财政赤字占GDP的比例不能超过3%。2000年和2001年,高盛两次为希腊设计了货币互换的方案,为希腊作假账,大规模减少了希腊以外币计价的债务价值。

高盛为希腊作假账一事与德拉吉无关。但2002年,德拉吉开始分管高盛欧洲的政府项目,作为负责欧洲事务的高盛副总裁,德拉吉负责“企业和主权国家”,他的任务之一是销售可以掩饰一部分主权债务的金融产品“CDS”(信用违约掉期合约),正是这个产品掩饰了希腊债务。

德拉吉为希腊量身定做出一套“CDS”,为其掩盖了一笔高达10亿欧元的公共债务,以符合欧元区成员国的标准。此后,为了掩饰债务,希腊不得不制造更多的货币掉期交易,深陷坏账漩涡而无法自拔,直至酿成债务危机。

而在此过程中,高盛通过做空等手段,在CDS买卖中获取了暴利。

尽管德拉吉极力将希腊债务地雷与自己在高盛的岁月撇开,但他无法抹掉的是,他负责高盛欧洲业务时,正是时任希腊央行行长的帕帕季莫斯任负责与高盛的货币互换交易。

希腊最终成为欧元危机中的第一张多米诺骨牌,但事情并没有这么简单,高盛在为希腊设计货币互换交易时,已经在德国种下了木马。高盛向德国的商业银行购买了10亿欧元的CDS保险,一旦希腊债务出现问题,承保方,也就是德国的商业银行就要为此埋单。

这意味着,高盛为希腊设计的货币互换交易已经捆绑上了德国金融机构。德国作为欧元区的领导国,是美国在国际贸易中强有力的竞争对手。

这不能不令人感到疑惑:造成金融危机的金融资本权力居然正在成为解决危机的主导力量?

美国《基督教科学箴言报》作出了肯定的回答:高盛就是当年导致欧洲债务危机的罪魁祸首,他们让世界充满债务,现在危机爆发他们又被挑选出来处理这些问题,“他们推开民选领导人,获得新的权力和权威,掌握了救援的权力,所有的改革不过是操控。”

高盛式政策

当然,不管谁执政,人们更乐于见到的是对欧债危机局面的改变,但是新政似乎不可避免地带着高盛系的影子。

德拉吉上台后宣布降息25个基点,一改德国人抑制通胀的老传统,采用美国式的货币宽松政策来稳定市场。高盛首席经济学家奥尼尔也站出来给意大利总理蒙蒂指点江山,意大利的国债收益率必须降到7%以下,否则欧元联盟会遭遇更严峻的挑战。最近,意大利公布300亿欧元新财政紧缩计划,劳工福利部长失声痛哭的画面传遍全世界。

“紧缩计划已让很多民众感到不满,作为公民他们向国家交税,享受应有的福利、医疗等社会保障,现在却要紧缩,相反高盛员工的工资甚至超过一个部长,不管什么危机高盛照样赚钱,老百姓的‘紧缩’似乎在为他们埋单!”郑若麟说。

与此同时,搁置已久的“欧元区共同债券”再次提上日程,欧盟委员会11月23日公布关于发行欧元区共同债券“稳定债券”(又称欧元债券)的三种可行性方案,并于近日发布绿皮书阐述欧元区共同债券,欧委会认为这是作为应对当前欧债危机的一项政策选项。

不过,欧元区和欧盟的第一大经济体德国始终坚持反对发行共同债券,认为这不仅无助于解决债务危机,还会推高融资成本。由于欧洲目前只有一个统一的央行,而没有一个统一的财政部,各国本来的财政政策各不相同,要发行欧洲统一债券,相当于建立一个凌驾于各欧元区国家之上的统一财政部。德国认为推出欧元区共同债券的前提是,对欧盟公约作出相应的调整,从而改变欧洲的结构。

共同债券,名义上是为了救助希腊等国,但实际上则是通过增加整体借贷成本的集体风险把欧洲国家绑得更紧。有分析认为,欧元区共同债券是高盛的产品,因为这个方案就是把欧元变成高盛的掌中之物,使得高盛获得欧元的主导权。

今年7月,默克尔拒发欧元共同债券时,高盛高调地唱衰欧元联盟,最近,德国再次拒绝欧元共同债券,换回的是德国国债的流拍。分析人士认为,德国态度坚决的理由是担心自己失去了欧元的主导权,如果那样,欧元可能就将姓高盛了。

加拿大华人网 http://www.sinoca.com/